AIM Italia: i vantaggi della quotazione in Borsa

Il 20 luglio scorso, durante l’Assemblea degli Obbligazionisti FRIMM – Real Estate Investing, in qualità di Presidente del Collegio sindacale di FRIMM S.p.A. ho avuto modo di illustrare una questione molto importante per le aziende e ancor di più per il ramo della Real Estate, ossia i vantaggi della quotazione in Borsa.

La quotazione in Borsa, per prima cosa, è capace di innescare un circolo virtuoso che spinge continuamente l’azienda al miglioramento:

- aumentando la motivazione del management;

- incentivando una gestione più puntale e sofisticata;

- aumentando la visibilità e promuovendo l’immagine del brand;

- facilitando i passaggi generazionali;

- riducendo la dipendenza da fonti esterne;

- accelerando i processi di internalizzazione;

- favorendo i processi di acquisizione;

- introiettando nuovo capitale per spingere in avanti la crescita.

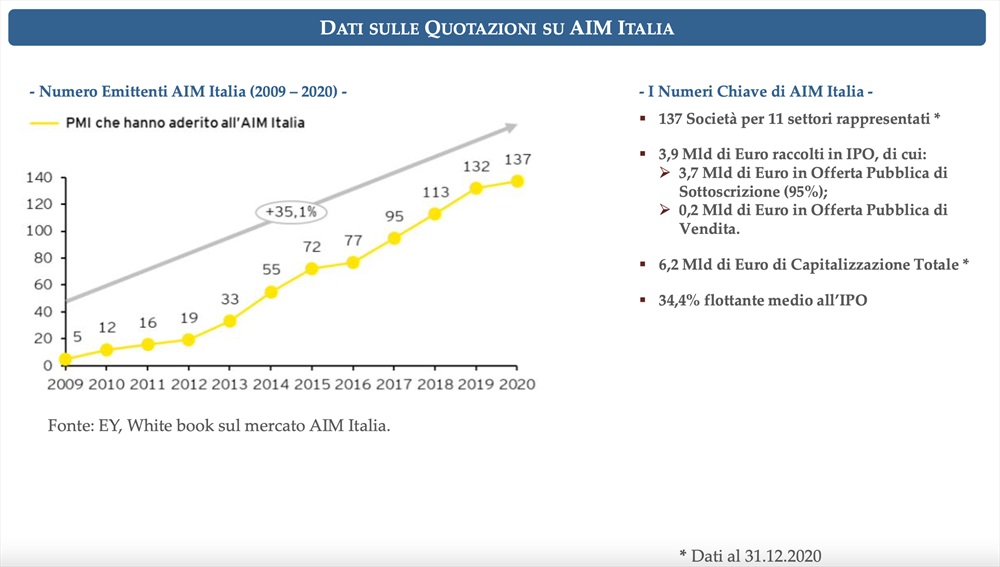

In particolare, c’è uno mercato dedicato alle piccole e medie imprese italiane che hanno alto potenziale di crescita e che sono interessate a raccogliere capitale ed è AIM Italia (Alternative Investment Market). L’AIM Italia è il mercato di Borsa Italiana che ha proprio come obiettivo quello di raccogliere fondi per le PMI che hanno intenzione di entrare nel mercato azionario. Quello di AIM Italia è un mercato con caratteristiche particolari: da un lato attrattivo per le PMI e dall’altro anche in grado di suscitare interesse da parte degli investitori istituzionali. Questo perché AIM Italia fa leva sul ventennale know-how proveniente dall’esperienza dell’AIM inglese e perché è attento alle specifiche esigenze dettate dal sistema imprenditoriale italiano.

I vantaggi di quotarsi su AIM Italia sono molteplici e riguardano in particolare i seguenti ambiti di sviluppo:

- Finanziamento della crescita: la quotazione su AIM Italia permette di raccogliere risorse diversificando le fonti di finanziamento così che si acceleri lo sviluppo, si diventi competitivi in un contesto globale, si possa crescere organicamente e inorganicamente, ottimizzando anche la struttura del capitale;

- Aumento di visibilità e standing: la quotazione su AIM Italia migliora lo status della piccola o media impresa, aumentandone la credibilità per ipotetici interlocutori grazie alla presenza di investitori qualificati nel capitale;

- Flessibilita` per le PMI: AIM Italia, basandosi su un regolamento flessibile, pensato per offrire un percorso semplificato alla quotazione, rende più semplice la fase degli adempimenti post-quotazione, calibrando il tutto sulla struttura delle piccole e medie imprese;

- Semplicita` di accesso: accedere alla quotazione su AIM Italia è semplicissimo. Mancano alcuni dei pre-requisiti che solitamente sono presenti e ciò costituisce un incentivo non indifferente per PMI ad azionariato privato o a conduzione familiare.

Proprio su questo quarto punto vorrei spendere qualche parola in più in quanto, a differenza di altri mercati, AIM Italia presenta dei criteri di ammissione ridotti, davvero convenienti per le piccole imprese, non prevedendo requisiti specifici né in tema di governance, né per quanto riguarda l’aspetto economico-finanziario. Ad esempio, tra i principali requisiti pre e post IPO (Initial Public Offering) di AIM Italia non compaiono criteri di capitalizzazione minima, non è necessaria la formazione di un comitato di controllo interno, né di un comitato di remunerazione e non vi è neppure l’obbligo di reportistica su base trimestrale (ma soltanto semestrale).

È la scelta del team di consulenti che accompagnerà la società verso la quotazione e, specialmente, la nomina del Nomad (Nominated Adviser), invece, a costituire per AIM Italia il passaggio più importante per il successo dell’operazione di ammissione sul mercato. Il Nomad è una figura centrale per l’azienda e ha la funzione di assisterla e supportarla sia, appunto, nella fase di ammissione sia anche nella fase successiva di permanenza sul mercato. Proprio per l’importanza del suo ruolo, esistono dei requisiti necessari per ottenere tale qualifica. In primo luogo, bisogna che sia una banca o un’impresa di investimento comunitaria, deve – poi – aver esercitato attività di corporate finance per un periodo di tempo di almeno due anni, avere key executive dotati di comprovata esperienza, alta professionalità, competenze nel settore e solita comprensione del quadro legale e regolamentare e, infine, essere in regola con controlli/procedure che dimostrino il rispetto del Regolamento di Borsa Italiana, oltre a un numero adeguato di dipendenti atto a svolgere le attività richieste dall’incarico. Borsa Italiana valuterà l’adeguatezza del candidato e la presenza di questi requisiti e potrà non tenere conto del riferimento minimo dei due anni di esperienza, solo a patto che il richiedente possegga delle key executives di elevata esperienza.

Una volta accolta la domanda di un Nomad, esso dovrà più specificatamente occuparsi di:

- sovraintendere al processo di due diligence dell’emittente, al fine di poter rilasciare l’apposita dichiarazione di appropriatezza funzionale all’ammissione su AIM Italia;

- affiancare l’emittente nella gestione del processo di quotazione, valutando i rapporti e le risultanze dei team di consulenti coinvolti e verificando che la società emittente operi in conformità al Regolamento Emittenti;

- assistere e supportare la società, una volta ammessa, per tutta la durata della sua permanenza sul mercato nell’assolvimento dei compiti e delle responsabilità derivanti dai Regolamenti AIM Italia;

- stimolare continuamente l’attenzione da parte della società emittente al rispetto di quanto previsto nei Regolamenti AIM Italia.

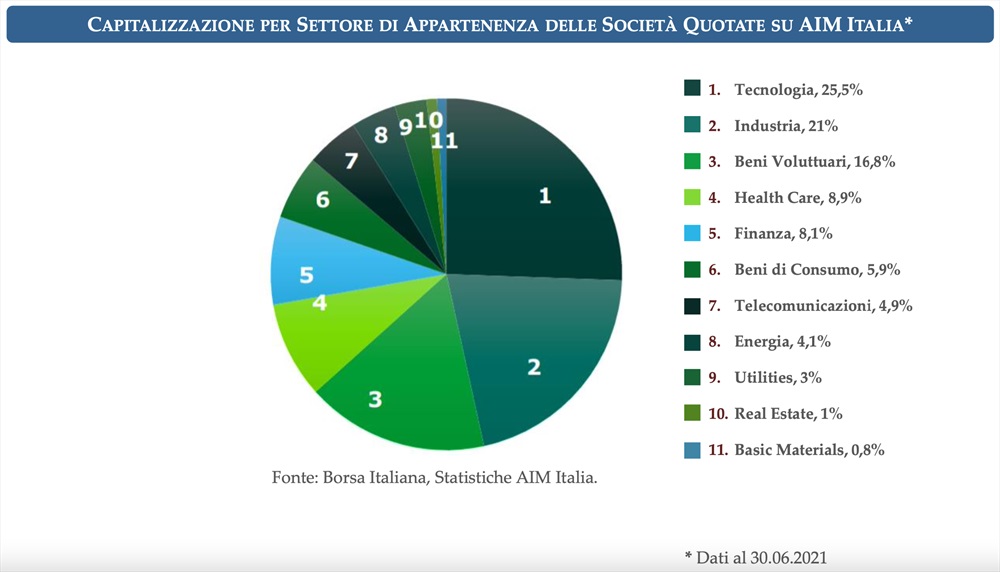

L’intero processo che porta alla quotazione su AIM Italia è estremamente agile poiché si svolge in un tempo inferiore a un anno, agilità che costituisce un altro aspetto in grado di incentivare le piccole e medie imprese a intraprendere questo percorso. I dati, inoltre, del mercato AIM Italia sono molto incoraggianti e, proprio per concludere vi lascio con due grafici che molto chiaramente illustrano la crescita delle quotazioni e la capitalizzazione per le aziende.